Erbschaftssteuerinitiative 2024: Was steckt hinter der Initiative für die Zukunft?

Erbschaftssteuerinitiative 2024: Was steckt hinter der Initiative für die Zukunft?

Die JUSO schätzt, dass dadurch rund 6 Milliarden Franken pro Jahr eingenommen werden. Die erhobene Steuer soll zweckgebunden für die «gerechte Bekämpfung der Klimakrise sowie den dafür notwendigen Umbau der Gesamtwirtschaft» eingesetzt werden.

Gleichzeitig fordert die Initiative, dass der Bund und die Kantone Bestimmungen zur Verhinderung von Steuervermeidungen einführen. Damit soll eine lückenlose Besteuerung von Nachlässen und Schenkungen sichergestellt werden. Die Initiative soll bei Annahme am Tag der Volksabstimmung in Kraft treten.

Da es sich vorerst um einen Initiativtext handelt, ist über die konkrete Umsetzung nichts bekannt.

Position des Bundesrates

Der Bundesrat hat Mitte Mai die Initiative zuhanden des Parlaments verabschiedet. Er empfiehlt klar, ohne Gegenvorschlag, die Initiative abzulehnen. Dies aus mehreren Gründen:

- Anliegen bereits erfüllt

Ein zentrales Anliegen der Initiative sei mit Annahme des Klima- und Innovationsgesetzes im Juni 2023 bereits erfüllt. Dieses Gesetz nimmt Hauptverursacher von Treibhausgas-Emissionen in die Pflicht. Die nun vorliegende Initiative setze keine Lenkungseffekte und keine Anreize, die Emissionen zu reduzieren, da die Steuer in jedem Fall anfällt.

- Zweckbindung der Mittel

Die Anreize für die Mittelverwendung würden falsch gesetzt, da die eingenommenen Mittel zwingend zweckgebunden für die Klimapolitik eingesetzt werden müssten. Dies führe zu ineffizienten und nicht bedarfsgerechten Ausgaben. Bereits heute werden jährlich 2.5 Milliarden Franken für die Klimapolitik eingesetzt.

- Attraktivität der Schweiz

Die Schweiz werde für Personen mit grossen Vermögen deutlich weniger attraktiv. Durch die hierzulande bestehende Vermögenssteuer - die nur zwei weitere OECD-Staaten kennen - werden bereits heute rund 9 Milliarden Franken jährlich eingenommen.

- Gebundenes Vermögen

Da Vermögen meist in Unternehmen gebunden sind, bestehe die Gefahr, dass Erbinnen und Erben Unternehmensanteile verkaufen müssen, um die Erbschaftssteuer zu bezahlen. Dies könne die Kontinuität der Unternehmensführung wie auch der Nachfolgeplanung gefährden.

- Finanzautonomie der Kantone

Die neue Erbschaftssteuer stelle einen erheblichen Eingriff in die Finanzautonomie der Kantone dar. Die Kantone würden zwar ein Drittel der Einnahmen erhalten, diese wären jedoch zweckgebunden einzusetzen. Unklar ist, wie die Besteuerung bei Vermögen über 50 Millionen Franken geregelt werden soll.

Interpretationen und Fragen zur Initiative

Aufgrund des vorhandenen Initiativtextes sowie der vorhandenen Informationen der JUSO ergeben sich folgende Interpretationen:

- Erbschaften

Die Besteuerung von einem Nachlass von über 50 Millionen Franken erfolgt in jedem Fall. In der Initiative werden keine Ausnahmen eingeräumt. Werden Anteile eines Unternehmens oder anderes gebundenes Kapital vererbt, bleiben den Nachkommen wohl nur die Möglichkeiten, Anteile zu verkaufen oder Fremdkapital aufzunehmen, damit die Erbschaftssteuer beglichen werden kann.

- Schenkungen

Die Initiative erfordert die Verhinderung von Steuervermeidungen und insbesondere die Pflicht zur Aufzeichnung von Schenkungen. Gemäss Initiativtext ist «ein einmaliger Freibetrag» von 50 Millionen Franken vorgesehen. Es stellt sich die Frage, wie viele Jahre rückwirkend allfällige Schenkungen in die Berechnung einbezogen werden. Es sind keine Ausnahmen von Schenkungen erwähnt. Dies könnte zu einem Widerspruch zu den aktuell möglichen Zuwendungen an gemeinnützige Organisationen und Institutionen führen.

- Doppelbesteuerung

Da die kantonalen Erbschafts- und Schenkungssteuern von der neuen Erbschaftssteuer nicht betroffen sind und weiterhin gelten, könnte es zu einer Doppelbesteuerung des Nachlasses kommen. So wird das Vermögen zum einen mit der neuen Erbschaftssteuer von 50 Prozent belastet und zusätzlich fallen die kantonalen Erbschaftssteuern an. Diese kann je nach Konstellation und Kanton bis zu 49,5 Prozent betragen.

- Verhinderung von Steuervermeidung

Die Initiative fordert die Kantone und den Bund auf, Massnahmen einzuführen, damit die Steuern nicht verhindert werden können. Um welche Möglichkeiten es sich handelt, ist aktuell unklar, insbesondere ob eine Wegzugsbesteuerung in Betracht gezogen werden soll oder kann.

- Inkrafttreten

Die Initiative fordert das sofortige Inkrafttreten am Tag der Annahme der Volksinitiative. Sollte sich im Parlament oder bei den Umfragen eine Tendenz zur Zustimmung der Volksinitiative abzeichnen, so ist aus heutiger Sicht klar, dass Betroffene bereits vor dem Tag der Abstimmung allfällige Massnahmen einleiten werden, um eine Besteuerung zu verhindern.

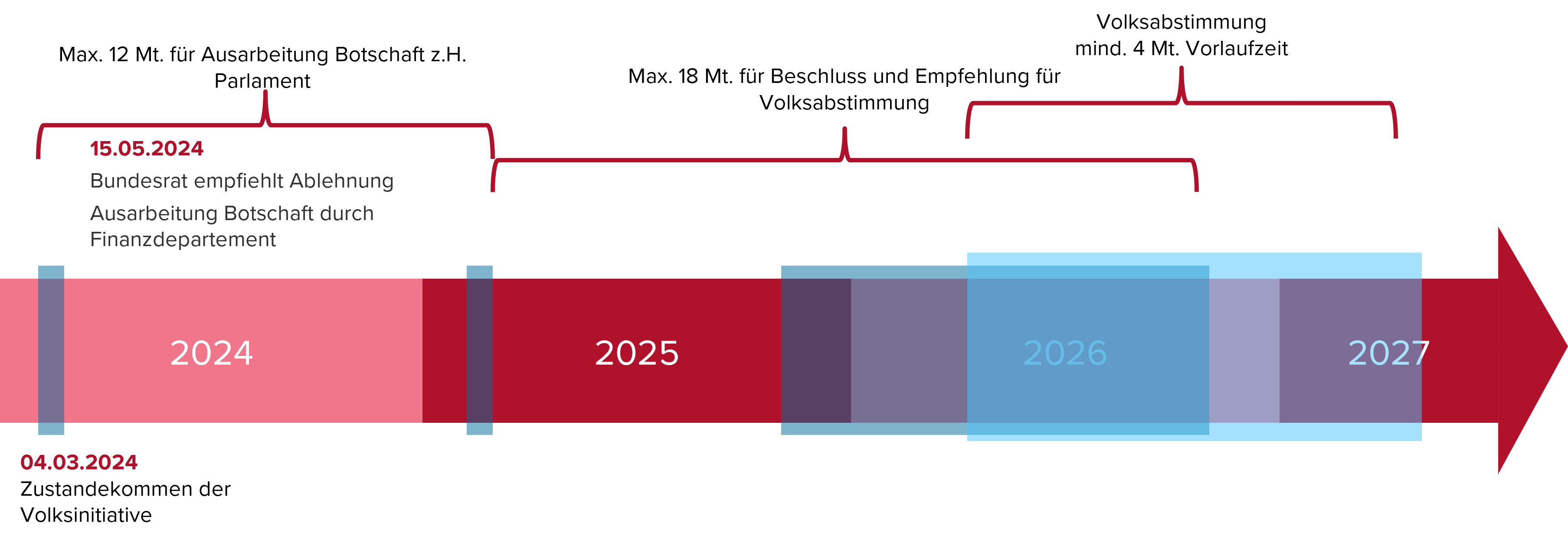

Weiteres Vorgehen

Nach dem Beschluss des Bundesrates ist nun das Finanzdepartement beauftragt, eine Botschaft zuhanden des Parlamentes zu verfassen. Die Volksabstimmung könnte Ende 2026 oder Anfang 2027 stattfinden.